全市场有超过8000只公募基金产品,数千名基金经理,普通基民想要独立构建出一个科学的投资组合,是一个难度极高的任务。一旦遭遇市场大幅震荡,是否惊慌失措,操作失当导致亏损,更是挑战。

基金投顾业务,将挑选公募基金、基金经理,组合调仓等难题交由金融机构,从而降低投资者的投资难度系数,同时全程对其形成陪伴服务,有效提升获得感。

纵使近年权益类公募基金已取得不菲收益,但“基金赚钱,基民亏钱”的困境长期存在:支付宝数据显示,顶流基金经理张坤管理的易方达蓝筹精选基金,在2020年3月后的一年间里为投资者贡献了88.26%的业绩报酬,但其客户中,亏损5%以上的比例却高达65%,仅有9.6%的客户盈利在5%以上。

令人瞠目的反差背后,是多数基民共同的投资难题:不懂得如何挑选基金及解读市场信息、无法厘清自己的实际需求及风险承受能力、缺乏调仓经验……这导致绝大多数基民在基金净值的波动中频繁申赎、高买低卖,最终获得感不强。

传统学历教育并不能有效改善以上问题。在支付宝进行自主投资的群体中,约60%是未满30岁的年轻投资者,理论上他们学历普遍更高,因为过去15年间,我国本科录取率提升了近一倍,但不少投资机构和券商负责人向新财富透露,年轻一代的投资收益普遍不如老一辈。

某种程度上,“小白”投资者越少地参与投资决策,越有可能避免投资亏损。但是在国内,过去很长一段时间,以银行、券商为代表的金融机构,以及这些机构的投资顾问们,更多扮演的是渠道商,而非顾问的角色。其業务模式以产品销售为导向,一次性的认购申赎费是主要收入来源。最终导致的结果是,金融机构不仅没能在投资决策端给予投资者专业性服务,反而还滋生出诱导频繁交易等乱象。

将基金投资视作短线套利工具,一定程度上也阻碍了资本市场的良性发展。

与之对比,海外市场上,摩根士丹利通过对投顾团队、产品创设、分层经营等多方面体系的建设,着重对客户输出专业化的投顾服务能力,最终既换取了客户信任,也实现了收入的提升。结合中金研究所数据,2000至2020年间,摩根士丹利财报中,财富管理业务收入项,在资产管理收入中的占比由31%增至57%,收费类资产的渗透率从不足20%提升至约40%。

因此,基金投顾业务的推行,既是解决“基金赚钱,基民亏钱”的一种途径,亦是银行、券商等机构财富管理转型的重要抓手。

基金投顾业务有两大特点。一是允许具备专业财富管理能力的试点机构,代客户执行资产配置、基金选择、动态调整等操作,倒逼金融机构强化财富管理能力。二是可让金融机构按服务资产的规模,收取投顾服务费,引导金融机构重视存量客户资产,如摩根士丹利般将投顾服务延伸至投前、投中的各个阶段,推动客户投资体验的提升。

随着两年前基金投顾试点机构获批,国内基金投顾业务进入试水阶段。首批18家试点机构中,已有15家上线基金投顾服务,合计服务了25万名用户,覆盖的资产规模达500亿元。证监会机构部八处处长李莹曾于2021年4月表示,基金投顾客户中,保有3个月以上的客户复投率超过40%,显示投资者对这一新兴业务的认同感在不断增强。

基民对基金投顾的认同,很大源于其正在破解“基金赚钱,基民亏钱”魔咒。其以专业投研及投顾能力为主导的业务模式,既给予客户更好的投资体验,亦为资管机构财富管理转型带来了全新局面。

而伴随第二批试点资格的正式公布,如招商银行、中信证券、蚂蚁基金等头部机构均已加入到基金投顾业务的竞逐中。至此,合计52家机构已获得试点资格,分别为3家银行、24家券商、22家基金公司以及3家第三方基金。

那么,展业近两年,基金投顾具体是从哪些维度让客户投资体验得到改善的?未来左右基金投顾业务发展的关键因素是什么?巨头环伺下,基金投顾真能成为散户们投身权益市场的有效手段吗?

新财富与中信建投证券投顾业务负责人王宁深度长谈,请他结合自身实践,进行深度解析。

投顾服务:避免客户非理性行为发生

中信建投证券是首批拿到基金投顾业务试点资格的7家券商之一,于2020年9月7日在自有App中上线“蜻蜓管家”基金投顾品牌,2021年6月及8月,“蜻蜓管家”分别在京东金融、蚂蚁财富上线。

据王宁介绍:“目前‘蜻蜓管家’的整体签约规模为30亿元,服务客户近7万户,客户复投率30%以上。结合运行期间的各类数据,客户持有基金投顾产品的体验感应该是远远优于持有单只基金。例如在春节后的市场调整阶段,很多热门基金被客户大量赎回,但‘蜻蜓管家’的客户保有率仍在90%以上,多数购买了基金投顾服务的客户很好地克服了追涨杀跌的不利情绪。”

对基金投顾的服务链条进行拆解,主要包括投资研究及顾问服务两方面。顾问服务包括投前阶段的投资者需求评估、产品适配,投中阶段的市场解读、投资者教育、投资者陪伴等。投研服务则是利用全权委托的特点,通过基金研究及资产配置能力,完成策略组合配置及动态调仓等工作。

“基金投顾的潜力太大了。”在王宁看来,依靠投研、顾问两端发力的基金投顾服务,会给客户完全不同的投资体验。

投前:需求评估+产品适配

当下投资基金的人很多,但对自身真实需求有清晰认知的人却很少,因此大部分投资人投资的第一步就埋下了亏损的祸根。

王宁认为,投资者实际的投资需求,需要根据其预期持有周期、风险承受能力、收益预期、投资风格等因素综合考量,即厘清自己的投资目标。这直接关系到投后心态及操作的稳定性。

只是,“了解自己”并不容易。例如,年轻的投资者普遍存在着“意识”与“能力”的错配,即缺乏权益投资经验,但往往因为金融机构推荐,及自身对收益率的贪婪,而去追逐热门的权益基金,最终往往会因为无法忍受高波动而选择卖出。再例如,部分金融机构为缩减客户操作流程、方便基金销售,会省略需求评估环节。

表1:蜻蜓管家9大策略产品

表2:谢治宇、张坤、朱少醒管理的代表基金历年业绩排名

如今,基金投顾服务重新将需求评估環节设置在产品销售前,一面是为帮助客户厘清真实需求,建立投资预期,另一面则是为将合适的策略产品配予客户。

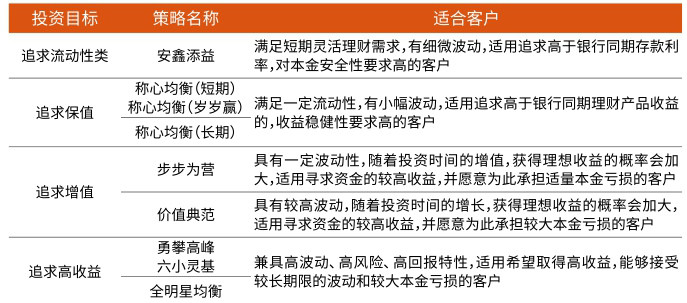

如“蜻蜓管家”,主要通过智能投顾系统,在投前阶段对投资者的多维度需求进行评估,例如这笔投资打算持有多长时间、能够承受多大回撤,想要实现的年化收益等,构建用户画像。同时,其将客户需求划分为追求流动性、追求保值、追求增值以及追求高收益四大类,最终打造了9只基金投顾策略产品(表1)。

据王宁介绍,不同产品的特点鲜明,目标在于匹配投资者的所有需求,降低其挑选产品的难度。

比如,针对追求增值需求的投资者,“蜻蜓管家”打造了“步步为营”及“价值典范”两款策略产品,尽管两款产品的目标都是跑赢通胀,但“步步为营”采用股债均衡的策略,权益、债券类基金的配置比例为50:50,用债券型基金平滑波动,同时利用权益类基金谋求收益,匹配仅关注资产增值的客户。“价值典范”在产品配置时,会侧重于选择选股能力较强、确定性高、风格稳健的基金,匹配有价值投资需求,并愿意承担较大本金亏损的客户。