汽车新四化下半场,自动驾驶是最重要的技术领域之一。

目前,市面上的自动驾驶功能的汽车仍是以L1/L2辅助驾驶功能为主,包括拥堵时自动辅助驾驶、自动危险预判刹车、高速/封闭路巡航、自动泊车,驾驶的主体责任仍然在驾驶员,当前L1/L2级自动驾驶车辆渗透率已达50%以上占比。

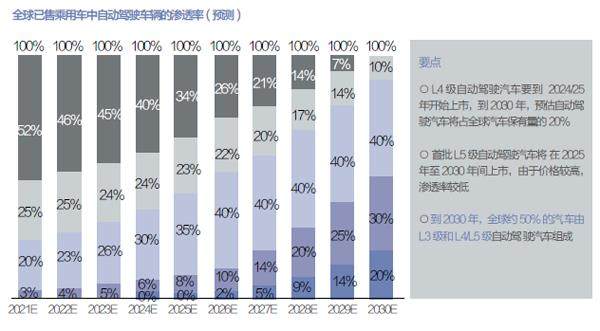

能够实现L4级别功能的车型,预计将于2024/2025年正式上市,首批L5级自动驾驶汽车将于2025-2030年间上市。预计到2030年L2+级别将扩展到90%以上车辆,其中L3级别以上占到50%市场份额(见图1)。

图1:到2030年,L3级和L4/5级自动驾驶汽车预计将占全球汽车销量的50%

国内自动驾驶技术起步相较于欧美地区更晚一步,但发展加速度更快,预计在L4阶段,国内市场将会赶超欧美地区取得领先地位。

得益于中国巨大的汽车消费市场与良好的法规政策引导,预计到2025年,中国的自动驾驶汽车总量将引领全球市场。

多点切入

在自动驾驶的浪潮下,行业内各家主机厂积极布局,呈现出不同思路:

○国际巨头:通常采取稳扎稳打,缓步推进的策略——采用L1/2渐进式策略切入,仍然主要依赖于传统Tier1的方案,有些则通过投资或持股业内创业公司组建内部团队;

○国际与国内新势力车企:将自动驾驶视为核心竞争优势,通过自研芯片、算法等将自动驾驶的核心能力牢牢掌握在自己手中;

○国内较小型主机厂:多采用拿來主义,由于研发能力相对较弱通常与大厂联合,以确保在自动驾驶不落人后(如赛力斯与华为合作);

○国内传统强势主机厂:尚在多方向探索中,有些投资芯片与算法公司,有些在探索自研路径的同时采购供应商方案;

也有一些国内传统强势主机厂与巨头联合,采用合资或者战略合作的方式共同孵化独立品牌,如吉利与百度合作推出的“集度JiDu”;

○出行平台公司:在无人驾驶运营场景发力,如滴滴押注无人驾驶出租车场景,落地自身自动驾驶方案与整机厂的策略相应的,自动驾驶三方供应商不断涌现,各个参与者从不同的立足点与商业模式切入产业链。

与整机厂的策略相应的,自动驾驶三方供应商不断涌现,各个参与者从不同的立足点与商业模式切入产业链。

典型包括以下六大类型:

○与主机厂强关联的集成商:通常与主机厂存在较强股权关系与业务往来。一部分由主机厂收购初创公司并整合成为其子公司或自动驾驶部门,如Cruise;一部分为获得主机厂投资并成为大股东的创业公司,如毫末智行;一部分由主机厂内部团队组建剥离而形成的独立子公司,如CARIAD;

○传统汽车电子领域Tier1供应商:通常为传统汽车电子领域国际及国内优秀供应商,与主机厂一直以来保持长期稳定的合作,同时借助自身与主机厂的良好关系以及对汽车硬件的深厚理解和强大工程能力进入自动驾驶赛道,如BOSCH;

○巨头跨界进入自动驾驶领域:通常由互联网巨头投资、孵化或直接组建团队而成立的自动驾驶业务单元,具有良好的互联网思维与软件开发基础,如百度旗下的Apollo,谷歌旗下的WAYMO;

○以自研芯片为导向的自动驾驶方案集成商:通常以芯片自研为基础,在提供芯片的同时也提供全套算法软件甚至是域控产品,由此向下游延伸,如地平线,Mobileye;

○L4算法领先的集成商:基于纯L4方案参与自动驾驶领域,以高阶L4自动驾驶方案和Robotaxi为主营业务,与此同时,利用算法领域的优势也切入L2量产领域,提供从算法到域控的全套方案,如Momenta;

○特定场景导向的集成商运营商:通常为低速、封闭场地或干线物流等特定场景下的自动驾驶方案供应商或运营商,如图森未来;也有一部分是专攻政府车路协同示范区场景的自动驾驶方案提供商,如蘑菇车联、轻舟智航。