编者按

2023年1月,北向资金全月净买入A股1412亿元,在包含春节假期的情况下,仅用16个交易日就创出了自陆港通开通以来的历史新高。这充分说明外资延续了2022年四季度以来对A股的看好。

实际上,中外机构的兔年阿尔法探索之路蓄势已久。汇总本刊对内外资机构的采访看,趋势性抱团赛道龙头基本为组合底仓的思路,而进攻的弹性更多在深挖个性化、市值修复空间大的标的上,尤其是市值较小、业绩增速较高、符合新经济发展方向的赛道与公司越发受到青睐。即“小高新”(实际“小高新”并没有统一的标准,约定俗成以市值150亿以内、业绩增速30%为借鉴。)类标的的优势开始显现出来。

一是由于,总量弹性不大的环境下,个股阿尔法的关注度有所上升,预计“小高新”企业的基本面变化会更显著,业绩弹性也更大;另一方面,当前处于经济修复幅度的观察验证期,指数从底部反弹至今幅度较大,短期可能处于震荡,大市值股票短期弹性有所减弱。卖方分析师更是对“小高新”类标的持续看好。近期,兴业证券分析师张启尧在报告中也表示,“小高新”成为内外资机构掘金新方向。

这种布局思路在外资公募中也充分体现。接受《红周刊》专访时,外资公募路博迈基金董事总经理周平表示:“北向资金疯狂扫货A股既是对去年下半年外资大幅流出的修正,也反映了外资对2023年中国经济和中国权益资产的乐观预期。”在成长的赛道中,周平更看好科创板,因为科创板偏重于以半导体产业链为代表的硬科技,自2021下半年开始受半导体产业周期下行以及美国对中国科技封锁的影响,指数回撤了超过30%,目前处于底部位置。随着半导体产业周期反转以及国产替代紧迫性的加强,科创板有可能在今年表现出较大的弹性。

谈到兔年机构的超额收益之路,港股投资所起到的作用或许越来越大,内地机构以本土公募为首在港股的投资占比逐渐增加,“彩蛋”预期明显。

公募1月排名换新颜领先者开年抢跑人工智能、新能源等“科创属性”成主要推手

宝盈基金陈金伟表示:“科创关注度更高,科创成份股里面占比较多的是电子、医药创新药、计算机,还有少量的光伏,成份占比高一些。”

先看内资机构,2022年四季度的政策调整叠加外资的大幅扫货让市场迅速回暖。今年1月,沪指月涨幅达5.39%,创业板指数达9.97%,而港股中的恒生指数和恒生科技指数月涨幅均超过10%。

在早春春风拂面下,公募基金1月的收益迅速走高。Wind显示,1月总共有5只主动权益基金涨幅超过15%冲在前列,其中收益率最高的两只分别为创金合信气候变化和金鹰转型动力。前者的现任基金经理为曹春林,他管理的新能源汽车和碳中和两只基金同样当月净值增长率超过15%,在2023年阿尔法战中起跑领先。

究其原因,2022年12月31日时点上的基金四季报能揭示大部分原因所在,以暂时领先的气候变化基金为例,该基金投资目标是精选气候变化責任投资主题相关证券,一直呈现出极为青睐新能源与资源类股票的特征。12月31日时,该基金的十大重仓股呈现几大明显特征:首先是组合的持股集中度较高,全部持仓占比均超过6%且前五大重仓股的占比均超过8%;其次是一度在重仓中地位下降的比亚迪与宁德重回前两位,同时占比均超过9.5%,两者年初以来在二级市场涨幅均超过15%。

再次是其坚定持有的资源类股票涨幅可观,在最新的投资组合中,除宁德时代外,包括天齐锂业、永兴材料、中矿资源等公司年初以来上涨超20%;此外,四季度重回前十的恩捷股份和较少出现的光伏科创板公司天合光能,亦表现稳健。目前,10家重仓公司年内全部实现上涨。在季报中,曹春林表示未来组合策略上还是关注景气较高的核心资产。重点关注新能源汽车、光伏的龙头个股。“不要期待未来新能源汽车的股票估值再回到2021年的高估值,这也不现实。它是估值相对合理,靠业绩增长来挣钱。”曹春林在最近的直播中如是表示。

曹春林所管的3只基金基本重仓一致,另两只是王喆和杨凡共管的金鹰转型动力以及周思越的东方区域发展,两只基金的重仓完全无重叠标的,且深耕的都是偏科技的成长类标的。先看前者,实际上去年四季度基金经理仅调换了一处重仓,新进了光伏公司福莱特,以及从事高端装备制造的奥特维,而当季前两大重仓是市场上大热的“钙钛矿电池”中的京山轻机和捷佳伟创。

特别是京山轻机在十大重仓中今年表现一枝独秀,迄今年内涨幅接近50%。基金经理在季报中表示,根据行业景气周期变化,配置了需求旺盛、行业景气处于上升周期的光伏产业链,重点配置了其中盈利有望大幅提升的细分板块,如电池片及后周期的设备材料等板块。而1月的调研记录显示,其基金经理似乎触角更为拓展,杨凡调研了上海钢联和神农集团。

对比看,东方区域发展的重仓行业更为集中,在潜在清盘风险的压力下,周思越选择了一边倒式的重仓信息安全与自主可控相关的公司,将上一季以地产为主打的十大重仓全部更换,幸运的是这一次她“赌”对了。从十大重仓股来看,开年至今全部上涨,特别是深信服、中国软件、科大讯飞的涨幅超过了25%,其所挖掘的佳发教育流通市值大约也就35亿,比较符合“小高新”的特征。美中不足的是,她的头两大重仓金山软件和用友网络目前表现稍显平淡。

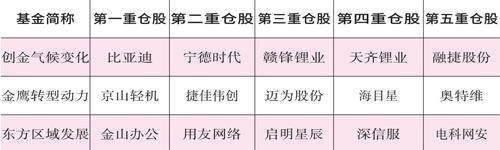

表1 部分1月收益超15%权益基金2022年四季度重仓一览

接受《红周刊》专访时,融通逆向策略基金经理刘安坤表示,成长股中尤其是新能源行业,长期保持较高景气度仍是大概率,但要结合行业的资本开支、竞争格局等因素去审慎考量公司的盈利能力变化,落地到2023年业绩的确定性上去考虑,以此再去判断估值高低,在此方向,仍看好储能、风电的高成长。此外注重新的技术方向:电池方向,PET铜箔、钠电池、燃料电池都可以保持跟踪关注,发电方向,异质结、钙钛矿、储能等也保持关注。

此外,他还重点提及了军工、半导体和数字经济。“军工、半导体都是经历了行业3年较高增长的行业,其贝塔均有所减弱,所以要找细分方向的机会,比如军工中,远程火箭弹可能放量带来一些机会,航发产业链仍维持30%-40%的增长,选择合适的估值位置;半导体中,国产化仍是趋势所在,那么寻找具备替代能力、国内惟一性的公司就比较重要,同时2023年下半年是否有半导体见底回升的周期也决定了半导体设计公司的对应机会。数字经济相对分散,还是要落到具体的行业上,比如过去几年增速较高的金融、公用事业类国企等,在国产软件等方向的投入较多,估值也相对合理。