近期,我国销售规模最大的轮胎制造企业之一的中策橡胶集团股份有限公司(以下简称“中策橡胶”)上交所主板IPO申请获得证监会受理。若中策橡胶上市成功,则“巨星系”掌舵人仇建平将手握4家上市公司(余下3家上市公司分别是巨星科技、杭叉集团、新柴股份)。

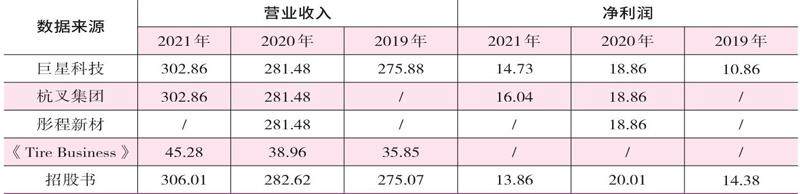

作为公司的控股股东,中策海潮于2019年斥资57.98亿元现金收购了中策橡胶46.95%的股权,该事件在当时一度引发交易所对收购标的与两家上市公司的业务协同效应问题的关注,最终,控股股东增设了专项业绩承诺对本次收购进行兜底。《红周刊》注意到,从近三年业绩表现来看,中策橡胶的业绩表现虽然远超当时的相应承诺数,但从招股书披露的信息来看,该公司的业绩已经面临增长焦虑。此外,中策橡胶招股书披露的多处数据还与巨星科技、杭叉集团两家上市公司的公告数据存在出入。诸多情况的集中出现,让人对中策橡胶的信披质量有所担忧。

净利润下滑幅度超过“红线”

2022年8月,美国知名轮胎杂志《TireBusiness》发布了2022全球轮胎企业75强排名,除了大众熟知的米其林、普利司通两大巨头外,中国轮胎企业中策橡胶以2021年45.28亿美元(311.16亿元人民币)的销售额,名列第八,同时也是中国内地惟一一家进入全球前十的轮胎品牌。不过,与国际轮胎行业龙头相比,中策橡胶的市场份额显得微不足道,根据《TireBusiness》统计数据,2021年米其林、普利司通、固特异3家公司组成的全球轮胎行业“第一集团”以633.87亿美元的总销售额占据了35.71%的市场份额,而中策橡胶市占率却仅有2.55%。

据悉,中策橡胶旗下的产品涵盖可被应用于载重货车等车型的全钢胎、各类乘用车的半钢胎、各类机械设备的斜交胎、电动车轮胎等车胎。2019年至2022年上半年,中策橡胶分别实现营收275.07亿元、282.62亿元、306.01亿元、152.15亿元,同期归母净利润分别为14.38亿元、20.01亿元、13.86亿元、5.76亿元。其中,2020年营收和净利润同比增幅分别为2.75%、39.17%,2021年同比增幅8.28%、-30.74%,这一情况说明公司在2021年存在明显的增收不增利现象。

值得重视的是,公司2021年净利润下滑幅度超过30%或许是此次IPO最大的争议之一,因为净利润的下降幅度已经超过审核的警戒线。根据此前证监会发布的《首发业务若干问题解答》,过会企业最近一期或预计下一报告期经营业绩与上年同期相比下滑幅度超过30%但不超过50%的,则需要提供下一年度盈利预测报告、最近一期至下一年度主要经营状况及财务数据的专项分析报告等以此证明其经营业绩下滑趋势已扭转,不存在对持续盈利或持续经营能力以及发行条件产生重大不利影响的事项。这对于刚刚申报IPO的中策橡胶来说,显然需要提交证据去证明自己2021年业绩下滑只是短期现象,且不会影响到未来可持续经营能力的。

而中策橡胶的盈利能力,或许也要打个问号。根据招股书,全钢胎是公司的主要收入来源,占据公司主营业务收入的半壁江山。2021年,全鋼胎为公司创收159.1亿元,占主营业务收入比例高达52.20%,但该产品当年的毛利率却仅为14.28%,与2019年、2020年的18.32%、18.22%的毛利率相比有明显下滑。究其原因,或与中策橡胶的成本转嫁能力有所欠缺相关。

据招股书,公司2021年主营业务成本中直接材料占比为74.94%,当年轮胎主要原材料的天然及合成橡胶合计采购金额在公司主营业务成本中占比高达33.65%,以至于二者采购价格的持续上行让缺乏议价能力的中策橡胶受到了不小的冲击。