2019年,在笔者的博士论文通过答辩时,投资行业正如日中天,投资人们忙得不亦乐乎。三年的新冠疫情过后,投资界似乎跌到低谷,有人在哀叹时运不佳,也有人开始了深刻反思:如果没有疫情,股权投资就不会经历这次跌落吗?新冠肺炎疫情只不过提前了跌落的时间,并且加剧了跌落的程度。

过去30多年,中国投资领域一直在高速发展,虽然有阶段性起伏,但投资总量呈明显增长趋势。在投资热潮的背后,失败的数据却触目惊心。据统计,天使投资失败的比例高达90%,风险投资失败的比例高达70%~80%,私募投资失败的比例也达40%~50%。其中多数投资(81%)的失败可以归结为投资者在投资对象甄选上的缺陷。

美国最早的风险投资家威廉·德雷帕(William Draper)很早就提出了“风险投资就是投人” 这一理念,在投资界的论坛和投资人的言谈中也常常听到“投资就是投人”的观点,但在绝大多数投资活动中,投资者往往更看重行业、技术等因素,通常也将投资失败的原因归为行业、技术选择的失误。

在笔者看来,“投资就是投人”在投资界仍然处在概念阶段。这种理念难以真正成为投资者行为的根本原因有两个:一是重视度不够,二是缺乏具体标准。

如果对企业创始人和经营团队缺乏精确选择,5年、10年、20年后,我们会不会像现在评价过去GDP粗放增长带来资源浪费一样,评价盲目投资、粗放投资造成了人才、资金和时间的巨大浪费?

-01-投资者通常被表象“忽悠”

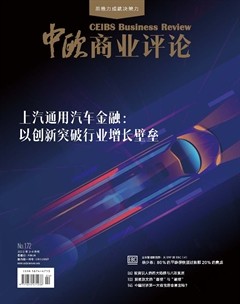

基于对企业家精神、创业者素质和领导者素质的研究总结与提炼,我们搭建了投资对象的素质画像,即投资者要关注创始人的八大素质——成就动机、谦虚利他、冒险精神、抗压耐挫、商业敏锐、精细运营、资源整合和团队领导。

根据德鲁克的管理四维度,这八大素质可分为四组:管理目标——成就动机和谦虚利他;管理自我——冒险精神和抗压耐挫;管理任务——商业敏锐和精细运营;管理他人——资源整合和团队领导。

每一組中的两项素质互为二元补充,第一类素质——成就动机、冒险精神、商业敏锐、资源整合,我们将之归为“表象素质”,具备这些特质的创业者非常容易受到投资者的关注和青睐;第二类素质——谦虚利他、抗压耐挫、精细运营和团队领导,我们将之归为“内在素质”。在“表象素质”凸显的情况下,创业者的后一类特质很容易被忽略,但这些特质又是决定投资能否成功的关键。过多看重表象素质,忽视内在素质,是真正的投资陷阱。

投资陷阱1:看重成就动机,忽视谦虚利他

韩勇给投资机构的第一印象是目标感强、雄心勃勃,虽然学历不高,但他凭借20多年异常的勤奋和努力,在一个消费品细分领域杀出了属于自己的天地。投资机构也因为韩勇的这些优点,对韩勇公司做了A轮投资。

在一年多深入了解后,投资机构发现,谦和只是韩勇的表象,自负和以自我为中心才是真实的韩勇。

他对内管理风格非常强势,对下属更是有一点不满意都会直接冷言相加、张口开骂。在一次培训会议上,部门负责人做开场主持发言,上去后没有先讲“韩总好”,就被他骂下去要求重新开场。他身边的高管对其都是唯唯诺诺,没有人敢提建议,有本事有骨气的员工也都陆续选择离开。

对待供应商,凭借一些品牌优势,他也是咄咄逼人地压榨,有的合作商无奈终止了合作。

企业从开始的迅猛发展逐渐慢了下来,有些区域已经被竞争者超越。韩勇的公司在行业里的领先优势不如之前明显了,投资机构也在考虑要不要继续向其投资……

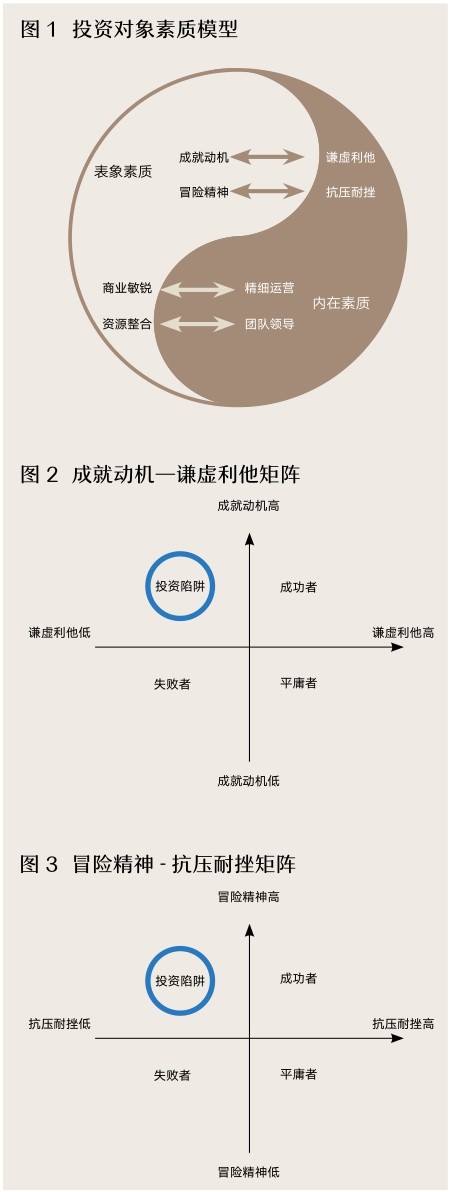

假如创业者的“成就动机”低,不论他是“谦虚利他”低的失败者,还是“谦虚利他”高的平庸者,通常都难以博得投资人的兴趣,所以投资人也不会有错投。但在实际投资过程中,投资者经常会更加关注创始人的成就动机,而忽视谦虚利他的品质,落入“高成就动机-低谦虚利他”的投资陷阱。通常这类创始人在开始阶段更容易得到投资者的青睐,他们会为自己和团队设立一个宏伟的具有挑战性的目标,并展示出强大的内驱力和勇往直前的信心、决心,但由于缺乏谦虚利他的品质,通常会对自己的评价偏高,忍不住向他人炫耀自己的成就,同时刻意夸大自己的努力和影响,也很少征求和尊重他人的意见,很少考虑别人的感受和需求,最终将陷入孤立无援的境地,导致创业失败概率大增。

在这一对特质上,只有 “成就动机”和“谦虚利他”都高的成功者,才是投资人的正确选择。