中国家电三巨头中,美的MBO、格力电器混改均已落幕,作为国内第一大集体企业的海尔集团,经过繁复的运作后,管控架构与激励机制也逐渐明朗。

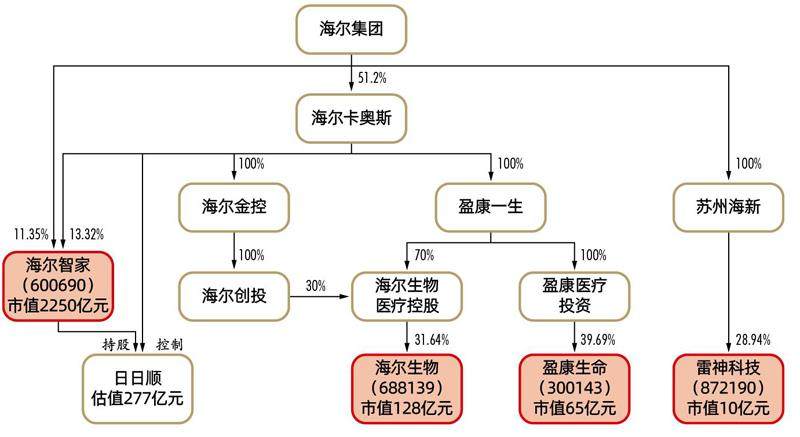

总资产达2200亿元的海尔卡奥斯,成为海尔集团的核心持股平台。其不仅控制海尔智家、日日顺、海尔生物、盈康生命4家近3000亿元总市值的海尔系上市公司,还控制集团内近9成非上市公司,并持有青岛银行、中金公司等机构股权。穿透后,海尔卡奥斯实际持股总市值超过520亿元。

海尔卡奥斯51.2%的股权由海尔集团持有,青岛海创客则持有另外48.8%——这部分持股最早可追溯至目前已注销的海尔投资。青岛海创客由5家有限合伙企业分别出资12%至32%不等,海尔集团高管梁海山、周云杰、谭丽霞、盛中华、解居志分别是这5家企业的主要LP,其他LP也来自海尔集团。青岛海创客的执行事务合伙人(GP)海创客资管,由张瑞敏持股51.1%,周云杰、梁海山和谭丽霞分别持股16.3%。

海尔卡奥斯这一平台,将海尔核心高管及员工与旗下公司的发展绑定在一起。公开资料显示,海尔以全员“创客机制”,推动“人单合一”,使得业务生态和激励生态互相推动,不少员工利益也以“创客股权”的形式与公司绑定,至2022年末,海尔集团的创客合伙人达到14885人。

在控股结构和股权激励点滴成型的过程中,海尔系公司持续高增长:海尔智家市值2300亿元,超过格力电器,20年涨逾30倍;计划于创业板IPO的日日顺2010年估值7.6亿元,如今拟发行估值高达277亿元,有望成青岛最大IPO。

日日顺的营收大部分来自消费供应链,其中,家电类物流业务始终占据半壁江山,海尔系和阿里系的产品物流成为其业绩的基础。不过如今,其两大股东海尔和阿里的营收增长放缓,而基础物流业务毛利低,生态业务主要靠卖油,日日顺的持续增长内含隐忧。上市并非公司终点,持续成长才是股权激励的核心所在。

总部位于山东青岛的海尔集团,将再添一个上市平台。

2022 年11 月,日日顺供应链科技股份有限公司(简称“日日顺”)提交IPO申请,拟登陆创业板。经过多轮问询后,其已于2023年5月底顺利过会,主承销商是中金公司和招商证券。

此前,海尔集团控制的上市平台有4 个,即海尔智家(600690/06690.HK,原名“ 青岛海尔”)、海尔生物(688139)、盈康生命(300143)和雷神科技(872190)。其中,海尔智家是集团“老大哥”。2022年,海尔集团实现全球营收3506亿元,利润总额252亿元;海尔智家总营收2345亿元,利润总额178亿元,对集团两大指标的贡献度接近或达到7成。

而日日顺总资产、营收规模在集团内仅次于海尔智家,估值则在10多年间增长了35倍。其上市交易,也将成为青岛最大的IPO。

海尔集团旗下资产不断证券化,高管和核心骨干的持股权益也一次次放大。接棒张瑞敏的周云杰作为集团董事局主席兼CEO,所持有的已上市公司和日日顺股权,市值已经超过26亿元;董事局副主席兼总裁梁海山、董事局副主席兼执行副总裁谭丽霞二人的持股市值也超过20亿元。

在海尔系资产不断上市的过程中,海尔集团控制的青岛海尔卡奥斯股份有限公司(简称“海尔卡奥斯”)成为重要的运作平台,也成为解析海尔系资本运作的一把钥匙。

青岛最大IPO要来了

图1:2010年海尔物流重组后的股权结构

日日顺本次上市,拟发行不超过6561.83万股新股,占发行后总股本比例不低于10%,拟募集资金27.71 亿元,以此推算,其发行价不低于42.23元/股,发行市值大约277亿元。

日日顺还授予主承销商不超过1000 万股的超额配售选择权,如完成配售,募资额或在32 亿元左右。如顺利上市,日日顺有望以超过青农商行(002958,IPO 募资22 亿元)、青岛港(601298,募资21 亿元)和青岛银行(002948,募资20.4 亿元)的募资额,创下青岛最大一单IPO。

截至2023年8月8日收市,青岛有66家A股上市公司,而海尔系公司占其总市值大约3成,海尔智家更以2300亿元市值,加冕青岛“市值王”。随着日日顺上市,海尔系资本版图将持续扩大。

此外,极兔快递2023 年6 月已向港交所递交招股说明书,IPO联席保荐人为摩根士丹利、美林证券和中金;菜鸟集团6月宣布推出自营快递⸺菜鸟速递,并由服务天猫超市的配送业务升级为全国快递网络,9月26日,菜鸟集团递交招股书,将在港股上市。美的集团(000333)7 月公告,启动分拆安得智联在深交所主板上市的前期筹备工作;顺丰控股(002352)于8月提交港股招股书,拟实现“A+H”两地上市,联席保荐人为高盛、华泰国际和摩根大通。

头部企业动作频频,也让日日顺所在的大物流行业再度热闹起来。

海爾系第二大上市平台呼之欲出

日日顺的前身青岛海尔物流有限公司(简称“海尔物流”)于2000年1月设立,起初是整合海尔集团原先分散在28个产品事业部的采购、原材料配送和成品分拨业务而成,后逐渐从内部物流部门向社会化供应链企业转型,并最终定位于为居家大件提供一体化解决方案的服务平台。

日日顺的控制权在海尔集团及其旗下上市平台海尔智家、海尔电器(01169.HK,现已私有化)之间经历了来回两番腾挪。

2009年之前,海尔物流100%的股权均由海尔集团直接持有。2010年,海尔智家的前身青岛海尔,着手通过自身控制的港股上市平台海尔电器,收购海尔物流的全部股权。

整个收购过程较为简单:先由海尔电器在英属维尔京群岛(BVI)注册的孙公司Haier Washing Machines设立的全资子公司青岛日日顺,作为收购平台,再由青岛日日顺收购海尔物流100%股权,交易价格为7.63亿元。

由于海尔物流整合了海尔集团内的物流类资产,2009年,其营业收入达到16.89亿元,净利润达到8006万元,分别相当于海尔电器相关指标的14.65%、19.05%,以此估算,此次收购中,海尔物流的市净率为2.73倍,持平行业水准(2.5倍至3.5倍),市盈率为9.53倍,低于行业水平(18倍至25倍)。

收购完成后,海尔电器间接持有海尔物流100%股权,而青岛海尔又合计持有海尔电器51.22%的股权,因此,海尔物流同时纳入青岛海尔及海尔电器的合并报表范围(图1)。

从盈利质量看,2009 年海尔物流的净资产收益率(ROE)为31.56%,高于海尔电器约30%的ROE,更高于青岛海尔14.9%的ROE。

海尔电器收购海尔物流,原因应该有二。其一,海尔集团可以将这一体系内孵化10年之久的物流资产证券化。二是将这一资产装入海尔电器,或因当时的海尔电器受2008金融危机影响,股价从最高点的26港元/股跌至最低0.33 港元/股(前复权价格),净利润也从2006年的2.6亿元腰斩至2008 年的1.3 亿元,收购海尔物流有助于其增厚利润,提振业绩,助推市值的回归。收购后,海尔电器盈利能力显著提升,2010年的营收、净利润及市值均明显上涨。

2010-2018 年间,海尔物流在并表青岛海尔及海尔电器期间,从业绩到股东结构、估值均发生了一系列重大变化。

其一,是控股股东多次增资,且引入了阿里巴巴等多家机构股东,并将控制海尔物流的中间持股平台从BVI注册公司转换为内地设立的公司,这意味着,海尔物流的后续资本运作偏向考虑在内地上市。

2013 年11 月,海尔物流的直接控股股东从青岛日日顺,变更为日日顺(上海)投资有限公司(简称“日日顺上海”)。

2014年1月,海尔物流更名为青岛日日顺物流有限公司(简称“日日顺有限”,即日日顺前身)。2012年和2017年,日日顺上海曾两次对日日顺有限增资,分别投资4031 万美元和6.6亿元,增资总额为9.24亿元。阿里巴巴也在2013年通过认购股权及可转债的方式,对日日顺有限投资18.57亿港元,成为其第二大股东。

其二,是业绩的大幅提升。由于承接了海尔系尤其是青岛海尔的主要物流业务,青岛海尔营收大幅增长的同时,日日顺有限的业绩也随之水涨船高。再加上其對社会开放物流能力,如引入阿里巴巴为战略股东后,天猫家电等大件配送业务即由日日顺有限承接,至2018年,日日顺有限的营收达到95.87亿元,接近百亿规模,也是2009年并表前的近6倍。

其三,是估值的快速上涨。2009年,海尔电器收购海尔物流100%股权时,对价为7.6亿元;而2013年,阿里巴巴入股时,对其估值达到49亿元。2018年7月,北京梅里亚等外部机构股东进入,投后估值大约114亿元。

2018年,海尔系对物流资产再次重组。其背景是,为进一步明晰家电主营业务定位,青岛海尔及海尔电器将日日顺有限的控制权剥离。

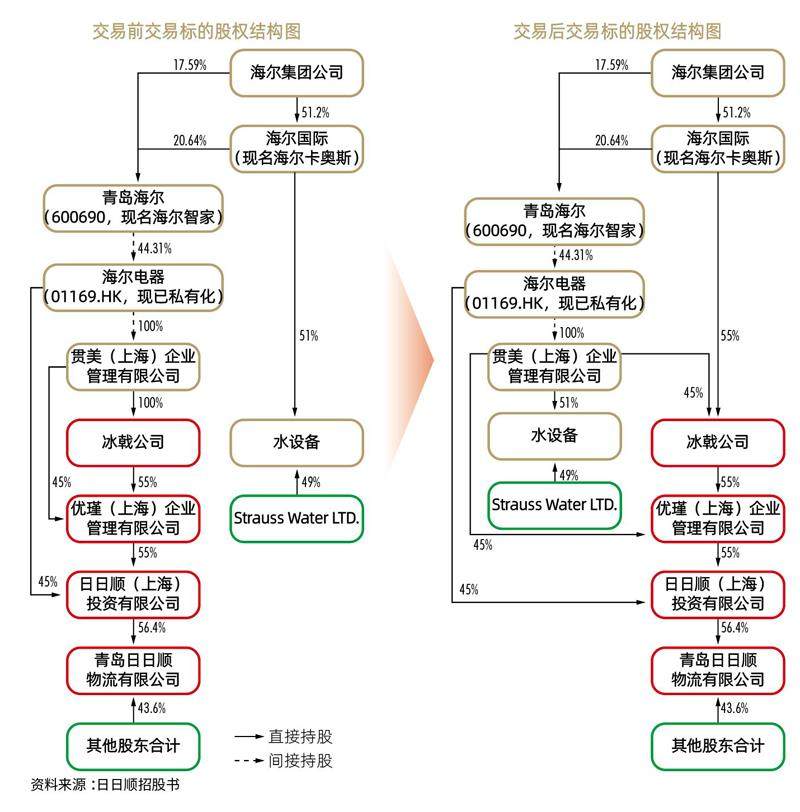

图2 :日日顺从青岛海尔出表前后的控股关系

图3 :海尔集团控股日日顺的架构

具体来说,此时,海尔电器通过多家平台,间接控制日日顺有限:海尔电器100%持股的贯美上海,持有冰戟公司100%股权,冰戟公司又持有优瑾上海55%的股权,而优瑾上海持有日日顺上海55%的股权,日日顺上海持有日日顺有限56.4%的股权。

在剥离交易中,海尔电器将所持冰戟公司55%的股权,与海尔集团控股的海尔电器国际股份有限公司(简称“海尔国际”,即海尔卡奥斯的前身)持有的水设备公司51%股权进行置换,置入和置出资产的价值都为10.74亿元(图2)。

股权置换完成后,海尔电器虽仍间接持股日日顺有限,但海尔国际已成后者新的控制人,日日顺有限从青岛海尔及海尔电器出表。

此后,相关各方经历了一轮名称变动:先是2019年,青岛海尔更名为海尔智家,发力智慧家庭生态品牌建设;2020 年7 月,日日顺有限以净资产58.96亿元折换为59056万股,整体变更为股份公司,名字变更为日日顺供应链科技股份有限公司,为上市做准备;2020年12月,海尔国际更名为海尔卡奥斯股份有限公司。

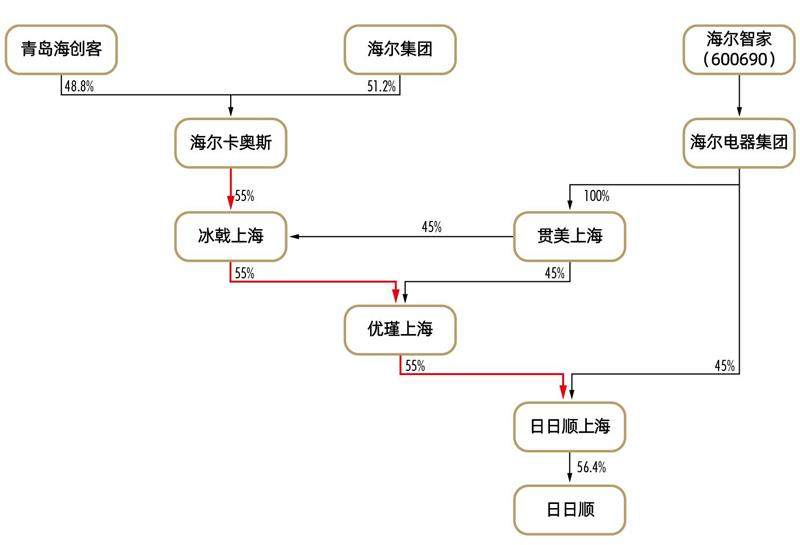

目前,海尔卡奥斯和海尔智家在日日顺中的持股,共涉及三个中间层持股平台⸺冰戟上海、优瑾上海、日日顺上海,其均由海尔卡奥斯控制的一方持股55%,海尔智家控制的一方持股45%(图3)。

这一股权结构下,若穿透来看日日顺上海的上层股东的实际出资比例,海尔卡奥斯占比仅为16.64%(即55%×55%×55%),却可以掌握实际控制权;海尔智家出资比例高达83.36%[45%+55%×(45%×55%+45%)],而无实控权。日日顺上海则持有日日顺56.4%的股权。

这样的金字塔式控股结构,也让海尔卡奥斯取得日日顺控股权的对价较低。按2018年外部机构入股时日日顺估值114亿元计算,日日顺上海持有日日顺股权的公允值为64.3 亿元(114×56.4%),则海尔卡奥斯穿透后持有日日顺股权的公允价值为10.7亿元(64.3×16.64%)。

这一价值,与海尔卡奥斯用来与海尔智家置换日日顺股权的水设备资产的估值10.74亿元,正好相当。

穿透海尔卡奥斯对日日顺的控股结构,不难发现,其通过金字塔式的层层股权杠杆,演绎了“实际出资少,却实现绝对控制”的控制艺术。

事实上,海尔卡奥斯控制的上市公司,不只日日顺一家。

海尔卡奥斯的资产版图

目前,海尔卡奥斯已成为海尔集团的核心持股平台。海尔集团除了直接通过苏州海新,控制雷神科技之外,对海尔系其他上市公司的控制权都集中在海尔卡奥斯这一平台上(图4)。

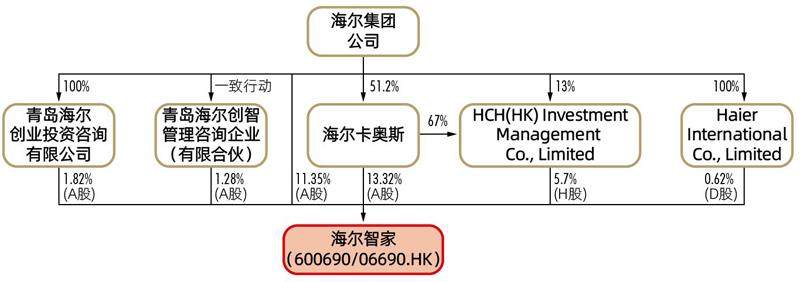

以市值最高的海尔智家为例,目前其最新市值为2251亿元,在家电业同行中,低于美的集团,但已超过格力电器(000651)。2022年报显示,海尔卡奥斯是海尔智家的控股股东,与海尔集团、海尔创投、海创智、HCH(HK) 和Haier International CO.,Limited(HIC)为一致行动人,合计持股34.09%(图5)。

图4 :海尔集团及海尔卡奥斯对旗下已上市和拟上市公司的持股

图5 :海尔卡奥斯目前为海尔智家的控股股东

海尔智家的前身是青岛海尔。1989年12月,经中国人民银行青岛市分行批准,青岛电冰箱总厂在改组的基础上,以定向募集方式设立青岛海尔电冰箱股份有限公司;1993年,经青岛市股份制试点工作领导小组和证监会批准,青岛海尔电冰箱股份有限公司从定向募集公司转为社会募集公司,增发公众股5000 万股,募资3.69亿元,并于11月在上交所上市。

1993年,青岛海尔招股书显示,其股东结构是青岛海尔集团、内部职工、青岛市二轻集体工业联社分别持股87.48%、7.63%和4.89%。1997 年末,海尔集团将青岛海尔超过20%的股权,转让给青岛海尔洗衣机有限公司(简称“海尔洗衣机”,后更名为“海尔国际”,如今名为“海尔卡奥斯”),海尔洗衣机成为青岛海尔的第二大股东,1998年,青岛海尔年报中披露,海尔集团持股35.08%,海尔洗衣机持股20.01%,同时,海尔集团持有海尔洗衣机93.09%的股权。

2001年8月,海尔集团将青岛海尔的控制权转让给海尔国际。具体来说,海尔集团以青岛海尔14.71%的法人股股权注入海尔国际,对海尔国际增资,海尔国际获得这14.71%的股权后,对青岛海尔的持股比例从15.24%大幅提升至29.95%,成为青岛海尔第一大股东,自身注册资本从3.5亿元增至6.3亿元。而海尔集团通过增资,持有海尔国际的股权比例则由88.17%增加到93.44%。

2019-2020年,青岛海尔更名为海尔智家,海尔国际更名为海尔卡奥斯,而后者对前者的控股地位仍维持至今。

总结下来,海尔卡奥斯对日日顺的控股权,是用水设备资产与海尔智家进行置换取得;对海尔智家的控股权,则是海尔集团用青岛海尔(海尔智家)股权向海尔国际(海尔卡奥斯)增资取得。

海尔卡奥斯对海尔生物的控股权,同样受让自海尔智家。

海尔生物的前身海尔医用科技,成立于2005年,注册资本5000万元,青岛海尔是其主要出资人,占有95%份额。后来,青岛海尔分别于2014年8 月、2018 年6 月,将其中30.79%、22%的股权,转让给青岛海尔生物医疗控股有限公司(简称“海尔生物医疗控股”),后一次转让的对价为5亿元。海尔生物医疗控股的两大股东穿透后,均由海尔卡奥斯100%持有。

此外,青岛海尔还将海尔生物的部分股权,转让给外部机构如凯雷(相关股权后来由奇君投资接手)、国资股东国药投资等,上市前实现完全退出。海尔生物于2019 年10 月在科创板挂牌,目前其市值为128亿元,2022年营收28亿元,盈利6亿元。

海尔卡奥斯对盈康生命的控股权,则来自外界并购。

2019年1月,海尔卡奥斯的全资孙公司青岛盈康医疗投资有限公司(简称“盈康医投”),从广东星普医学科技股份有限公司(简称“星普医科”)实控人叶运寿和其他股东手中,收购星普医科29%股权,成为其控股股东,总代价逾18 亿元。当年7 月,星普医科更名为盈康生命。

目前,盈康生命由盈康医投持股39.69%,主营为伽玛刀等医疗器械及医疗中心业务,市值65億元,2022年营收为11亿元,净亏损6亿元。

海尔集团上市平台中,唯有于新三板挂牌、市值最小(10亿元)的雷神科技,是海尔集团直接控制,未在海尔卡奥斯旗下。

雷神科技于2014年4月创立,是海尔集团“人单合一”模式的实践结果。其避开家电赛道,主要产品包括笔记本电脑、台式机、外设及周边(显示器、键盘、鼠标、耳机等),只用3年多时间就在新三板挂牌,并进入创新层,开启了资本市场之路。

通过各类资本运作,海尔卡奥斯目前不仅牢牢控制着海尔集团旗下4大主要上市公司,也是海尔集团旗下非上市企业的核心控制平台,如总资产达1600亿元的海尔金控,即由海尔卡奥斯100%持有。在海尔金控的债券报告中,对于其控股股东的变更仅简单表述为“2015年3月,发行人股东由海尔集团公司变更为海尔电器国际股份有限公司”。此后,海尔国际(即如今的海尔卡奥斯)分三次向海尔金控增资112亿元。

据企查查,截至2023年8月8日,海尔集团成员企业超过千家,控制企业660 家,其中,其直接持股的公司只有30余家,更多成员企业通过海尔卡奥斯间接控制,后者控制的企业为569家,占海尔集团控制企业约九成,成为集团主要控股平台。

海尔卡奥斯经审计的2022年合并财务报表显示,截至2022年末,其总资产为2205亿元,净资产为539亿元,2022年实现营业总收入697亿元,净利润52亿元。

而截至2022 年末,海尔集团合并总资产为3860亿元,净資产为1222亿元,2022 年营业总收入为2911 亿元,利润总额为208亿元。

对比可知,海尔卡奥斯目前资产规模约为海尔集团的4-5 成,而业绩则相当于海尔集团的25%。

那么,实力如此不俗的海尔卡奥斯,是什么背景?

海尔卡奥斯的股权结构如何演变?

海尔卡奥斯只有两个股东,海尔集团持股51.2%,青岛海创客持股48.8%。

在海尔智家2022 年报中,对海尔集团的定义仍是集体所有制企业,相关表述则是:“海尔集团公司工商登记为股份制企业,根据青岛市国有资产管理办公室2002年6月1日出具的说明,认定海尔集团公司企业性质为集体所有制企业。”目前,海尔集团为中国最大的集体所有制企业。

青岛海创客由5 家有限合伙企业——以中文大写数字命名的青岛海创客壹,直至青岛海创客伍——分别出资12%至32%不等。海尔集团高管梁海山、周云杰、谭丽霞、盛中华、解居志分别是这5家合伙企业的主要LP,其他LP多为集团上下的中高层管理者。

图6:海尔卡奥斯48.8%的股权掌握在青岛海创客手里

青岛海创客的执行事务合伙人(GP),则是青岛海创客投资管理有限公司(简称“海创客资管”)。作为GP,其对青岛海创客的事务具有决定权。有公开信息指,海创客资管并没有对海创客平台收取管理费和分成。

海创客资管,由张瑞敏持股51.1%,并担任法定代表人;海尔集团核心高层周云杰、梁海山和谭丽霞,持股比例都是16.3%(图6)。