2024年6月,券商指数月初开盘即将4月底出现的上跳空缺口回补,临近中旬跌幅有所扩大;中旬券商指数短暂企稳并尝试向上反弹,反弹高点一度将上旬跌幅完全收复;进入下旬券商指数再度明显走弱,并出现一波较为流畅的下跌走势,月末收盘击穿2月初的低点创出年内新低。6月券商指数的弱势特征进一步加剧,并创近20个月来的最大月度跌幅。

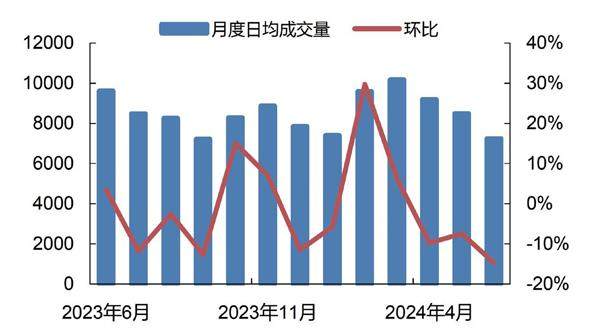

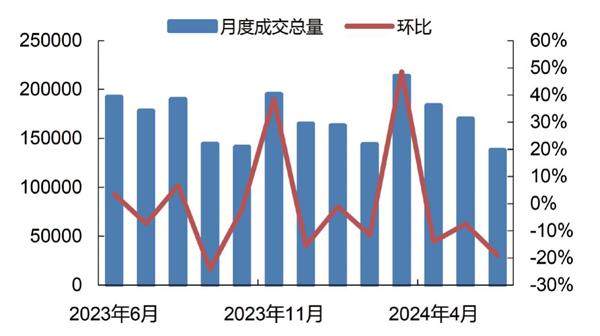

中信二级行业指数证券II6月全月下跌6.39%,跑输沪深300指数3.09个百分点;与 30个中信一级行业指数相比,排名第15位,环比上升10位。中信二级行业指数证券II全月振幅为7.55%,环比小幅扩大;全月共成交3006.75亿元,环比下降27.08%,连续第四个月缩量。

6月券商板块连续第二个月全面下跌,个股的跌幅明显扩大,43家单一证券业务上市券商仅3家实现上涨,环比增加1家;其中,实现上涨的分别为海通证券(3.26%)、国信证券(0.23%)、国泰君安(0.07%);跌幅前10位分别为天风证券(-22.42%)、财达证券(-14.61%)、东北证券(-14.55%)、国联证券(-11.56%)、长江证券(-10.56%)、华林证券(-9.19%)、中信建投(-9.07%)、中泰证券(-8.99%)、华泰证券(-8.76%)、国金证券(-8.06%)。不过,6月共有23家上市券商的月度表现跑赢券商指数,环比增加5家,占比53%。

具体来看,头部券商在保持分化的同时整体表现环比进一步转强,除个别个股的跌幅相对较大外,半数代表性个股较为抗跌,逆势实现上涨的3家公司均为头部券商,最大程度上抑制了券商指数的整体跌幅;中小及弹性券商的月度表现环比进一步转弱,跑输券商指数的个股绝大多数为中小券商,个别中小券商的跌幅较为显著。整体而言,6月券商板块的结构性行情持续处于沉寂期。

权益指数下跌但固收再创新高

从估值来看,6月券商板块平均PB的震荡区间下移至1.075-1.145倍,券商板块平均 PB最高为1.145倍,最低为1.075 倍,PB 震荡区间的上限及下限环比同步降低。截至6月28日收盘,券商板块的平均PB为1.075倍,创2022年以来新低。

6月各权益类指数同步出现下跌,跌幅环比明显扩大;同时,各指数间依然保持分化。其中,代表价值类风格的上证50指数、沪深300指数出现单边震荡下跌,但整体跌幅相对较小,上证50指数较其他权益类指数明显抗跌,延续在各指数中最为强势的表现;代表赛道类成长风格的创业板成分指数上中旬尚能维持弱势震荡走低,但进入下旬即出现斜率较为陡峭的持续下跌,月度跌幅明显扩大,短线格局明显弱于价值类指数;代表小微市值风格的中证2000指数月初跌势即明显扩大,月中尝试向上反弹未果后下旬再度出现连续下跌,负向弹性进一步扩大,跌幅在各权益类指数中最大,短线格局依然最为弱势。

具体指数涨跌幅为:上证指数下跌0.58%、深证综指下跌6.45%、上证50指数下跌 2.73%、沪深300指数下跌3.3%、创业板指数下跌6.74%、中证500指数下跌6.89%、中证 2000指数下跌9.15%。上市券商权益类自营业务中,以市场中性策略为代表的量化投资由于中证500、中证1000股指期货与股票现货走势较为同步,预计月内收益将保持相对收敛状态。