2024年以来,银行信贷投放持续处于“挤水分”的状态,1-7月新增人民币贷款合计13.5万亿元,同比少增约2.5万亿元。而扣除“票据+非银”之后,“纯贷款”新增12.7万亿元,同比少增约3.7万亿元。

从趋势上看,自2024年2月开始,纯贷款增长持续呈现每月同比少增的状态,特别是“开门红”结束之后,进入二季度,4-7月票据增长力度明显加大,占比约为42%。

平安证券分析认为,需求压制信贷投放,信贷投放速度边际下滑,对公贷款增量贡献明显,按揭贷款负增长缺口扩大。

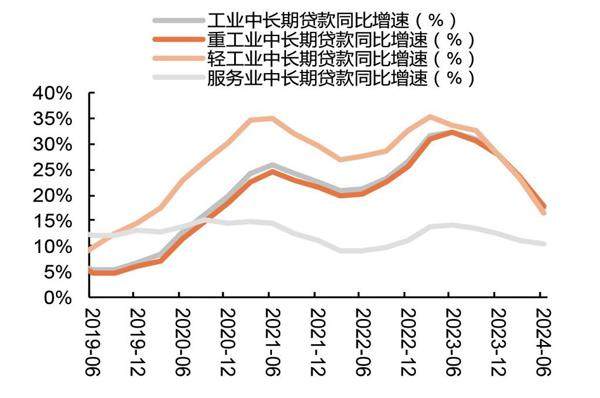

从行业整体来看,二季度,金融机构各项人民币贷款同比增长8.8%,增速较一季度末下滑0.8个百分点,信贷有效需求不足的情况仍制约信贷规模的扩张。从结构上来看,对公业务成为上半年信贷业务的主要投向,以本外币工业中长期贷款为例,半年末同比增长17.5%(一季度末为23.6%),远高于贷款整体增速水平。

此外,半年末基础设施类中长期贷款同比增长11.7%(一季度末为13.4%),财政发力支持基建贷款增速水平保持稳定。半年末房地产中长期贷款余额同比增长5.7%(一季度末为5%),地产融资协调机制以及“白名单”项目的推进一定程度支撑地产贷款增速的边际回暖,地产融资需求的弹性仍需关注后续销售数据以及地产企业现金流恢复情况。

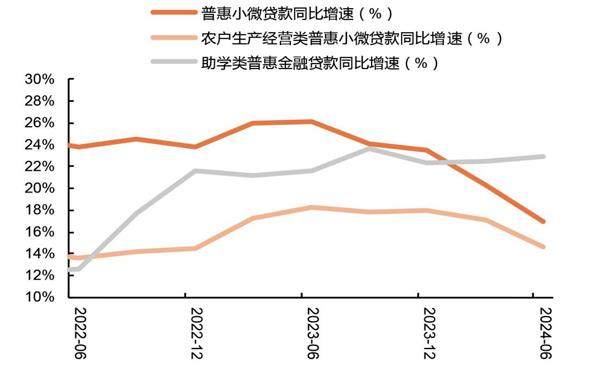

普惠金融贷款维持高增长,三农领域贷款增速保持稳定。2024年半年末,普惠小微贷款同比增长16.9%(一季度末为20.3%),普惠金融贷款增速维持较高水平。此外,半年末农户生产经营类普惠小微贷款同比增长14.6%(一季度末为17.1%),本外币涉农贷款同比增长12.1%,农村贷款余额同比增长12.1%,三农领域相关贷款投放增速仍远高于行业平均水平,在“五篇大文章”的引领下,信贷投放领域覆盖面持续扩大。

相比之下,零售信贷有效需求仍显不足,按揭负增长缺口扩大。2024年半年末,住户贷款同比增长3.8%(一季度末为5.1%),零售信贷增速进一步下滑。分项来看,按揭贷款半年末同比负增长2.1%(一季度末为-1.9%),提前还贷以及地产销售的低迷拖累整体贷款增长。

此外,半年末不含按揭的个人消费性贷款同比增长6.6%(一季度末为8.7%),本外币个人经营性贷款同比增长12.1%(一季度末为15.4%),均有不同程度的下滑,居民信贷需求不足的特点表现更为明显。展望未来,在政策持续托底的背景下,居民信贷需求的恢复仍有待观察。

信贷资源分化加深

制造业领域信贷下滑幅度较大,房地产贷款有止跌企稳迹象。截至2024年6月末,制造业中长期贷款增速为18.1%,较年初下降近14个百分点。这表明过去几年制造业领域成为金融资源汇聚的高地,但也造成了一定的供求矛盾,或存在资金空转现象。在信贷“挤水分”的背景下,制造业信贷投放出现明显收缩。

2024年以来,监管针对房地产市场推出了多项支持性工具和举措,包括建立“白名单”制度,精准支持房地产项目融资,推动保交楼政策落地。在此情况下,房地产贷款投放有止跌企稳的迹象。数据显示,一季度,房地产开发贷新增规模8800亿元,同比多增2700亿元,3月末的余额增速为1.7%,较年初小幅提升约0.2个百分点。

与此同时,信贷资源的区域分化进一步加深。近年来,长三角、成渝双经济圈地区成为信贷资源集中高地。