2024年9月18日,美联储联邦公开市场委员会(FOMC)宣布降息50个基点。这终结了2022年3月以来的加息周期,揭开了新一轮降息周期的序幕。

20世纪80年代以来,在没有发生金融动荡或经济金融危机的情况下,美联储每轮降息周期都是从25个基点起步,这次起手就是50个基点,可谓是一次非常规降息。

在9月FOMC声明中,美联储将“致力于将通胀率恢复到2%的目标”修订为“致力于支持最大化就业,并将通胀率恢复至2%的目标”,凸显了货币政策目标的重新校准。鲍威尔在会后新闻发布会上,将本次超常规降息的原因部分归咎于7月的FOMC会议错过了7月的美国就业数据。8月2日公布7月美国失业率飙升至4.3%,触发了“萨姆规则”的衰退门槛。这导致当日美股大跌,并引发了第二个交易日(8月5日)的“黑色星期一”、全球股市巨震。

那么,美联储降息将对中国金融市场产生什么影响?可以结合美联储降息周期展望来看其对汇市、债市及股市的影响。

美国本轮降息周期展望

在新闻发布会上,鲍威尔一方面标榜超常规降息的决定反映耐心有了回报,目前对于通过校准货币政策,在温和增长和通胀持续下降到2%的背景下维持就业市场的强劲更加有信心。另一方面否认超常规降息是因为看到了经济有衰退的迹象,并提示市场不要将降息50个基点视为新常态,未来美联储可能加快、放慢甚至暂停降息。9月30日,他在公开论坛上重申更多降息在路上,但不急于快速降息。

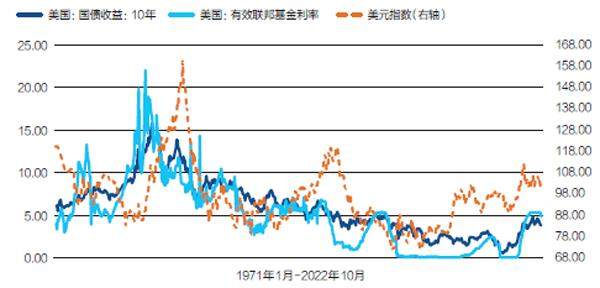

2024年上半年,由于美国通胀出现反复,美联储首次降息时间不断延后,加之特朗普交易,美元指数走势总体偏强。进入三季度后,随着通胀如期回落、就业市场降温,美联储宽松预期不断增强,美指冲高回落,2年期和10年期美债收益率差由负转正。9月降息正式兑现后,美指在101左右止跌企稳,美债收益率也止跌反弹(见图1)。

图1:月末美国有效联邦基金利率、美债收益率及美元指数

9月FOMC会议披露的点阵图显示,年内美联储或还有50个基点的降息,2025年和2026年还各有100个和50个基点。到2026年底,联邦基金利率降至2.9%的中性水平。根据鲍威尔披露的未来美联储降息的节奏和力度,其实对应着美国经济的三种前景。

第一种是软着陆,即美国通胀持续向2%的目标回落,就业市场保持强劲。此种情形下,美联储将放慢降息步伐,会是逐次会议讨论,间歇式、小幅度的降息。美联储一直对6月以来的失业率升至4%以上轻描淡写。如果被证实的话,那么美联储将启动预防式降息,并将货币政策重点转向最大化就业,有助于更好实现软着陆目标。

第二种是不着陆,即美国通胀向2%回落受阻甚至出现二次通胀,就业保持强劲。此种情形下,美联储将暂停降息,甚至还可能发生鲍威尔未提及的重启加息。因为就业市场变化若真像美联储所描述的那样不足为虑,则过早过多的货币宽松,叠加财政进一步刺激(哈里斯和特朗普均偏好扩张性财政政策),美国经济将持续过热。20世纪90年代中期那轮紧缩周期后,美联储于1995年7月开启预防式降息,累计三次、75个基点后,就于1997年3月预防式加息25个基点;1998年底再度预防式降息,累计三次、75个基点后,又于1999年6月底重启加息累计六次、175个基点。此外,贸易局势紧张和地缘政治风险可能造成新的全球供应链扰动,推高美国的通胀中枢。若特朗普重返白宫,实施极端的贸易政策,这种风险更大。最近中东冲突升级、能源价格上涨,也显示地缘政治风险的冲击不容小觑。

第三种是硬着陆,即美国通胀意外下行或失业率意外跳升,经济增长突然失速。此种情形下,美联储将加速降息。9月27日,有“新美联储通讯社”之称的华尔街日报记者Nick Timiraos提出一个担忧:降息并不能保证经济软着陆,因为许多借款人在美联储加息前锁定了低利率,即使降息,他们仍将面临较高的借贷成本。如果借款人不愿意申请新贷款,降息对经济的刺激作用将十分有限。这意味着当前市场所虑货币政策行动过缓的问题,后果可能更为严重。再者,股市房市的财富效应是美国个人消费的重要支撑。但高科技股估值偏高的矛盾较为突出,一旦重蹈本世纪初互联网泡沫破裂的覆辙,或重现2001年的美国经济衰退。

美联储已放弃了前瞻性指引,依靠数据驱动、相机抉择。从前期美联储错判通胀形势,耽误了加息,近期又误判就业状况,错过了一次降息来看,美联储对美国经济确实缺乏预见能力。如果软着陆更需要运气的话,“幸运女神”会一直眷顾鲍威尔吗?

人民币汇率的三种情况

2020年和2021年,人民币(兑美元)汇率录得年度“两连涨”。2022年3月以来,由于中美经济周期和货币政策分化,中美利率倒挂,人民币汇率持续承压。